Удалось ли стабилизировать рост цен, каковы долгосрочные прогнозы Банка России относительно инфляции? И почему стоит хорошенько подумать, прежде чем брать кредиты? Обо всем этом – в эксклюзивном интервью корреспонденту "СО" управляющего Отделением-Национальным банком по Северной Осетии – Алании Ирины ДЗИОВОЙ.

– Банк России на последнем заседании Совета директоров, как и на предыдущем, снизил ключевую ставку на 25 б.п., и теперь она составляет 7,25%. Что послужило причиной такого решения?

– Прежде всего мы видим замедление инфляции. По итогам июля годовая инфляция в целом по России снизилась до 4,6%.

Этому поспособствовали, в том числе, решения Банка России по ключевой ставке упреждающего характера, принятые в сентябре и декабре прошлого года. Пик инфляции в целом по стране мы прошли в марте-апреле. Вклад в замедление роста потребительских цен внесли и временные факторы, включая укрепление рубля с начала текущего года и снижение цен на плодоовощную продукцию на фоне более раннего поступления нового урожая.

Также хотелось бы обратить внимание, что Совет директоров Банка России при принятии решения учитывает инфляционные ожидания населения и бизнеса, которые пока остаются повышенными. Россияне в недавнем прошлом довольно долго жили в условиях высокой инфляции. Ориентируясь на свой прошлый опыт, они ожидают повышенных темпов роста цен и в будущем. Однако в последние годы ситуация значительно изменилась. Темпы прироста цен снизились до исторических минимумов. Мы надеемся, что когда люди убедятся в том, что низкая инфляция – это всерьез и надолго, инфляционные ожидания приблизятся к 4%, что является целью Банка России по инфляции. Будем делать для этого все возможное.

– Какие факторы влияют на установление Банком России ключевой ставки?

– Банк России при принятии решения по ключевой ставке руководствуется текущим и прогнозным уровнями инфляции, оценивает состояние экономики, внутренние и внешние условия.

Совет директоров Банка России, как правило, изменяет ключевую ставку, если текущие тенденции указывают на продолжительное отклонение инфляции от цели на прогнозном горизонте или если видит факторы длительного действия, которые с высокой вероятностью приведут к такому продолжительному отклонению.

Эти факторы могут быть очень разными, мы их группируем в две большие категории – те, на которые Банк России может повлиять своими инструментами – монетарные факторы, и те, на которые повлиять не может – немонетарные.

К монетарным факторам относятся ключевая ставка Банка России, процентные ставки денежного рынка, процентные ставки по кредитам и депозитам в экономике, инфляционные ожидания.

Из немонетарных факторов можно отметить неурожай, ограничения на ввоз продукции из-за рубежа, действия монополистов, рост издержек, например, из-за повышения мировых цен.

– Банк России реализует денежно-кредитную политику в рамках режима инфляционного таргетирования. Почему именно таргетирование инфляции?

– Банк России выбрал режим инфляционного таргетирования, предполагающий установление цели по инфляции, потому что считает ценовую стабильность важным условием благосостояния людей.

Ценовая стабильность означает сохранение низких темпов роста потребительских цен. При низкой и предсказуемой инфляции население не боится сберегать в национальной валюте на длительные сроки, поскольку уверено, что инфляция не обесценит его вклады. Долгосрочные сбережения, в свою очередь, являются источником финансирования инвестиций. В условиях ценовой стабильности банки готовы предоставлять ресурсы заемщикам на длительные сроки по сравнительно низким ставкам. Таким образом, ценовая стабильность создает условия для роста инвестиций и, в конечном счете, для устойчивого экономического развития.

– Каким образом Банк России влияет на инфляцию?

–Основной инструмент – ключевая ставка. Это тот процент, под который коммерческие банки занимают деньги у Банка России и размещают на депозиты в Банке России.

Через ключевую ставку он регулирует стоимость денег. Если растет ключевая ставка, растут и ставки по кредитам. Вслед за кредитами дорожают деньги, и мы принимаем решение повременить с покупками — например, откладываем оформление ипотеки. За снижением покупательского спроса следует снижение инфляции. Это касается всех сфер экономики.

И наоборот — за снижением ключевой ставки следует удешевление кредитов, когда можно купить авто в кредит или обновить смартфон. Спрос на товары и услуги увеличивается, люди больше тратят. Потребительская активность населения увеличивается, и инфляция может вырасти.

– Почему Банк России считает оптимальным показатель инфляции вблизи 4% для нашей страны, а не 2 или 3%, как в развитых?

Банк России создал информационно-просветительский ресурс «Финансовая культура» (fincult.info) для помощи населению. Сайт предназначен для широкой аудитории с разным уровнем знаний об экономике и разными финансовыми возможностями. В его материалах в доступной форме изложена информация, которую можно каждому из нас учитывать, чтобы не оказаться в неблагоприятной ситуации и не упустить из виду что-нибудь важное при принятии финансовых решений. Финансово просветиться также можно будет 28 сентября: Отделение – Национальный банк по Республике Северная Осетия – Алания проведет День открытых дверей.

– В России у инфляции есть свои особенности – это большая доля продовольствия в потребительской корзине, недостаточная конкуренция на рынках товаров и услуг, высокие инфляционные ожидания.

Если установить слишком низкую цель, на рынках отдельных товаров может наблюдаться дефляция, что негативно скажется на их производстве и приведет к замедлению экономического роста. Если вы знаете, что завтра все будет дешевле, чем сегодня, то подождете с покупками, а предприятия перенесут на более поздний срок приобретение оборудования. Если все в экономике поступят так же – отложат покупки, отсутствие спроса еще больше снизит цены, то есть возникнет дефляционная спираль, которая приводит к кризису: все ждут, когда все подешевеет, спрос и производство падают, инвестиции замораживаются, экономика не развивается.

Если же установить цель, например, в интервале 6–8%, то есть риск роста цен на отдельные товары темпами 10–12%, это может ухудшить качество жизни населения и вызвать всплеск инфляционных ожиданий.

Кроме того, цель по инфляции в России должна быть сопоставима с инфляцией в странах, с которыми она ведет наиболее активную внешнюю торговлю, так как импортные товары также входят в потребительскую корзину россиян, и рост цен на них влияет на общий уровень инфляции. Средняя инфляция в странах – торговых партнерах России – за последние 10 лет была весьма устойчива и составляла около 4%.

– Какова в целом ситуация с ценами в нашей республике?

– Северная Осетия на фоне остальных регионов СКФО традиционно отличается умеренной инфляцией.

Годовая инфляция у нас в июле 2019 года замедлилась и составила 3,7%. В целом динамика в республике соответствует общероссийской, но при этом она ниже показателей по стране (4,6%) и по СКФО (4,4%).

Вклад в замедление инфляции в республике внесло снижение цен на продовольственные товары и услуги.

Так, темпы прироста цен на продовольственные товары в годовом выражении снизились с 5,3 в июне до 4,5% в июле 2019 года. Подешевели по сравнению с июлем прошлого года некоторые овощи, что связано с увеличением предложения продукции местных сельхозпроизводителей и поступлением на рынок нового урожая из соседних республик.

Годовая инфляция в сфере услуг в июле замедлилась до 3,6 с 3,9% в июне. Такая динамика связана со снижением годового роста цен на коммунальные услуги. Это объясняется меньшим, чем обычно, размером увеличения с 1 июля тарифов ЖКХ, так как в этом году их индексация проходила в два этапа – с января (в связи с повышением ставки НДС) и с июля.

Годовая непродовольственная инфляция немного ускорилась – с 2,6 в июне до 2,8% в июле, в основном из-за динамики цен на моющие и чистящие средства. Ключевая причина – рост отпускных цен производителей.

– Опросы населения свидетельствуют о том, что ощущения инфляции не коррелируют с данными официальной статистики. Почему?

– Официальная инфляция рассчитывается Росстатом по динамике цен на 500 товаров и услуг. Банк России использует показатель годовой инфляции, отражающий изменение стоимости потребительской корзины за год (в процентах). Как уже было сказано, в июле годовая инфляция в Северной Осетии составила 3,7%. Это означает, что в среднем цены на потребительском рынке в июле текущего года были на 3,7% выше, чем в июле прошлого года. Но это не означает, что абсолютно все товары и услуги, которые входят в потребительскую корзину, подорожали одинаково: одни товары – больше, другие – меньше, третьи подешевели. Кроме того, люди склонны сравнивать цены от месяца к месяцу, но не помнят, сколько продукты стоили год назад.

Как правило, мы замечаем рост цен только на те товары, которыми пользуемся. Мы можем не обращать внимание на динамику цен на товары и услуги, которые покупаем редко. Даже если в целом наши расходы остались почти неизменными, обязательно запомним, что, к примеру, подорожали молоко или морковь, потому что постоянно эти продукты покупаем. Но не обратим внимание на то, что визит к парикмахеру нам уже несколько лет обходится в одну и ту же цену.

При этом ситуации, когда товары дешевеют, мы склонны игнорировать. Например, в июне 2019 года в Северной Осетии виноград подешевел в годовом выражении на 27, растворимый кофе – на 11, огурцы – на 4, проезд в купейном вагоне – на 6%.

Не изменились цены на проезд в городском пассажирском транспорте, билеты в музеи и кинотеатры.

– Как политика регулятора по снижению инфляции влияет на кредитование в стране? Насколько сейчас, на ваш взгляд, целесообразно брать кредиты, в том числе крупные?

– Ключевая ставка действительно ощутимо влияет на стоимость кредитов. Вы, возможно, не задумывались над этим, но и инфляция влияет на стоимость кредитов. Выдавая кредиты, банк закладывает в свою ставку уровень ожидаемой инфляции. Ведь он хочет вернуть себе деньги так, чтобы инфляция их не "съела". Поэтому, чем ниже банк ожидает инфляцию, тем доступнее кредиты.

Сейчас Банк России имеет возможность снижать ставку. Мы уже поговорили о том, почему для этого сложились условия. И ожидаем дальнейшего постепенного снижения инфляции в России к 4% в начале 2020 года и ее закрепления вблизи этого уровня.

-

Зажженный вами не погаснет свет!05.10.2018 14:45

Зажженный вами не погаснет свет!05.10.2018 14:45 Редакция01.01.2017 8:00

Редакция01.01.2017 8:00 -

Реклама и реквизиты01.01.2017 2:30

Реклама и реквизиты01.01.2017 2:30 Упрощенная бухгалтерская (финансовая) отчетность01.05.2016 17:45

Упрощенная бухгалтерская (финансовая) отчетность01.05.2016 17:45 -

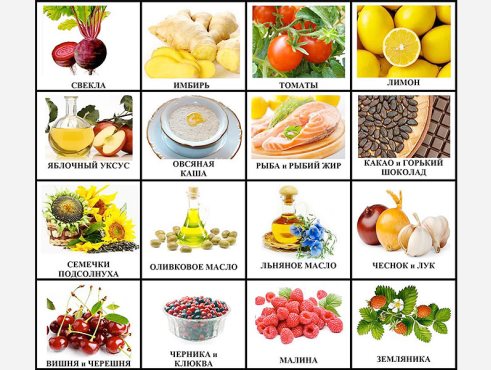

Разжижаем кровь13.06.2018 16:45

Разжижаем кровь13.06.2018 16:45 Фокус фикуса Бенджамина27.09.2024 15:25

Фокус фикуса Бенджамина27.09.2024 15:25 -

ОрджВОКУ - 100 лет!20.11.2018 12:15

ОрджВОКУ - 100 лет!20.11.2018 12:15 150-летие технологическому колледж полиграфии и дизайна, 15 октября 201830.10.2018 15:30

150-летие технологическому колледж полиграфии и дизайна, 15 октября 201830.10.2018 15:30