С каждым днем растет число предлагаемых на финансовом рынке продуктов. А значит, есть необходимость в защите прав потребителей этих услуг. О том, какие нарушения происходят чаще всего, и где искать ответы на свои вопросы, спросим у заместителя управляющего Отделением-Национальным банком по РСО–А Южного главного управления Банка России Алана САККАЕВА.

— Мы все в разной степени являемся потребителями финансовых услуг. А значит, у нас могут возникать по ним вопросы. Есть ли площадка, на которой можно получить ответ специалиста?

— Для таких случаев Банк России разработал приложение "ЦБ онлайн". В нем можно оперативно получить ответ на свой вопрос через чат. Есть возможность проверить финансовую организацию в реестре Банка России или наличие у нее лицензии, а также оценить качество работы финансовых организаций. Также в приложении можно прочитать актуальные новости из мира финансов. С учетом запросов и обратной связи пользователей функционал приложения будет совершенствоваться, чтобы оно стало максимально простым и удобным. Как и прежде, о нарушении своих финансовых прав можно сообщить в Интернет-приемную Банка России.

— Поскольку сегодня мы говорим о защите прав потребителей, давайте представим ситуацию, когда человек приходит в банк, озвучивает свое намерение сделать вклад, а консультант предлагает ему более высокую доходность, нежели предполагал получить клиент. Что может стоять за таким предложением?

— Существует некорректная форма продажи продукта или услуги — мисселинг, когда клиенту под видом одного финансового продукта предлагают другой. Если мы говорим о банковском вкладе, то за него могут выдать, к примеру, инвестиционное страхование жизни (ИСЖ), когда вы страхуете свою жизнь в пользу ваших близких и одновременно инвестируете деньги на бирже. Безусловно, ничего плохого в этом финансовом продукте нет. Но только не в том случае, когда клиента вводят в заблуждение и убеждают его, что он делает вклад. Человек подписывает договор в уверенности, что внес деньги на депозит, а его средства до 1,4 млн рублей застрахованы государством. То есть человек не проинформирован о возможных рисках и не осознает их. В этом заключается опасность мисселинга.

— А кроме инвестиционного страхования жизни, что еще могут выдать за банковский вклад?

— Финансовых продуктов, которые могут выдать за вклад, существует немало. Поэтому, если вам говорят, что вы получите доход выше 4% годовых, которые сейчас в среднем предлагают кредитные организации, не стесняйтесь уточнить детали. Гарантированная доходность по вкладу должна быть прописана в договоре. А если вам предлагают инвестировать, то это уже не вклад, и вы должны оценить риски, поскольку можете как получить прибыль, так и потерять вложенные средства. Поэтому внимательно читайте договор и задавайте уточняющие вопросы. Подписывайте документы только в том случае, если вам все понятно.

— Каким Банк России видит решение проблемы мисселинга?

– Наряду с рекомендациями банкам ввести ответственность топ-менеджеров, курирующих качество продаж, и лишать премий сотрудников, которые вводили клиентов в заблуждение при оформлении услуги, Банк России предлагает разработать паспорта финансовых продуктов, или ключевые информационные документы. Сейчас мы участвуем в подготовке законопроекта, предполагающего обязательное предоставление гражданину такого документа при получении им определенных финансовых услуг. Суть инициативы в том, что человеку перед подписанием сложного многостраничного договора дают для ознакомления этот самый паспорт, где кратко, буквально на одной-двух страницах, в доступной форме изложена информация о приобретаемом финансовом продукте.

— По-прежнему ли заемщикам навязывают страховки?

— При оформлении кредита или займа клиент не обязан соглашаться на дополнительные платные услуги, в том числе на страхование жизни, здоровья или гражданской ответственности. Оформление страховки в дополнение к кредиту или займу — дело исключительно добровольное, и человеку не могут отказать в кредитовании только из-за отказа оформить страховку. Однако в этом случае у кредитора есть право изменить условия договора, например, предложить кредит по более высокой процентной ставке.

Кроме того, в течение двух недель можно отказаться от навязанной услуги. Но существовала лазейка: нельзя было передумать, если оформлен коллективный договор страхования между банком и страховой компанией. Сейчас ситуация изменилась: 1 сентября вступил в силу закон, который распространил действие "периода охлаждения" на все без исключения договоры страхования, заключенные после этой даты. При отказе от страховки в период охлаждения человеку должны полностью вернуть уплаченную сумму — не только страховую премию, но и разовую плату за подключение к "программе коллективного страхования". Этот закон позволяет также при досрочном погашении кредита расторгнуть договор страхования и вернуть часть страховой премии за неиспользованное время страховки, если за это время не произошел страховой случай.

-

Зажженный вами не погаснет свет!05.10.2018 14:45

Зажженный вами не погаснет свет!05.10.2018 14:45 Редакция01.01.2017 8:00

Редакция01.01.2017 8:00 -

Реклама и реквизиты01.01.2017 2:30

Реклама и реквизиты01.01.2017 2:30 Упрощенная бухгалтерская (финансовая) отчетность01.05.2016 17:45

Упрощенная бухгалтерская (финансовая) отчетность01.05.2016 17:45 -

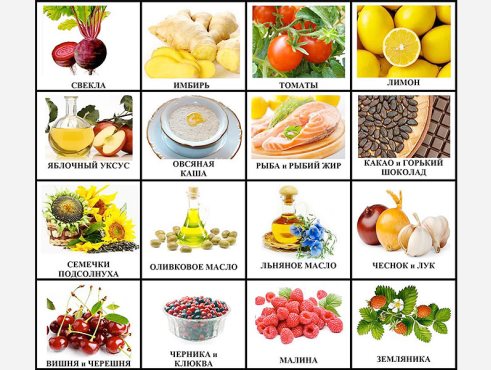

Разжижаем кровь13.06.2018 16:45

Разжижаем кровь13.06.2018 16:45 Фокус фикуса Бенджамина27.09.2024 15:25

Фокус фикуса Бенджамина27.09.2024 15:25 -

ОрджВОКУ - 100 лет!20.11.2018 12:15

ОрджВОКУ - 100 лет!20.11.2018 12:15 150-летие технологическому колледж полиграфии и дизайна, 15 октября 201830.10.2018 15:30

150-летие технологическому колледж полиграфии и дизайна, 15 октября 201830.10.2018 15:30