Организации ежегодно уведомляют налоговые органы о контролируемых иностранных компаниях (КИК), в подведомстве которых они находятся. Уведомление представляется независимо от финансового результата, полученного такой иностранной компанией. Срок представления отчетности за 2021 год истек 21 марта – для налогоплательщиков-организаций, 4 мая – для налогоплательщиков- физических лиц, однако обязанность по представлению уведомлений сохраняется.

Налоговые резиденты России должны отчитываться о своих иностранных компаниях и в определенных случаях платить казне налоги с нераспределенной прибыли КИК.

КИК – это любая иностранная организация или структура без образования юридического лица (например, фонд или траст), которая соответствует одновременно двум условиям: не является российским налоговым резидентом и контролируется им. О проблемах, связанных с завершением декларационной кампании 2022 года, нашему корреспонденту рассказала заместитель руководителя Управления Федеральной налоговой службы по РСО–А Тереза Таучелова.

– Тереза Хаматкановна, в чем заключается контроль для целей КИК?

– В соответствии со ст. 25.13 НК РФ контролирующим является лицо, которое имеет определенную долю участия либо осуществляет контроль над такой организацией в своих интересах или в интересах супруга (супруги) и несовершеннолетних детей.

В законодательстве предусмотрены следующие пороги участия для признания лица контролирующим КИК: доля участия более 25%, более 10%, если доля участия всех лиц, признаваемых налоговыми резидентами Российской Федерации, составляет более 50%.

– Каковы обязанности владельцев КИК?

– На владельцев КИК возлагаются две главные обязанности: уведомлять федеральную налоговую службу о наличии (регистрации) КИК и уплачивать налоги с нераспределенной прибыли.

Уведомлять нужно не только о наличии КИК, но и о самом факте участия в иностранной компании. Такая обязанность есть у лиц, которые имеют долю участия в иностранной организации свыше 10% или учредили иностранную структуру без образования юридического лица.

Уведомление должно быть подано в срок не позднее 3 месяцев с момента возникновения участия и учреждения ИСБОЮЛ соответственно.

Уведомление о КИК должно быть подано до 20 марта (для организаций) или до 30 апреля (для физических лиц) года, следующего за налоговым периодом, в котором контролирующим лицом признается доход в виде прибыли КИК. Если налогоплательщик полагается на освобождение от налогообложения прибыли КИК, в эти же сроки он должен представить в налоговую инспекцию документы, подтверждающие право на такое исключение (об исключениях ниже). Если же такое право не заявлено, также необходимо предоставлять дополнительные документы.

– Когда нужно платить налог с прибыли КИК?

– НДФЛ с прибыли КИК физическое лицо должно уплатить до 15 июля года, следующего за налоговым периодом, в котором был получен доход в виде прибыли КИК.

Налог с прибыли КИК юридические лица уплачивают до 28 марта года, следующего за истекшим налоговым периодом.

– Уплата фиксированного налога предусмотрена?

– С 2021 года у физических лиц появилось право уплачивать фиксированную сумму в размере 5 млн руб. вместо расчета и уплаты налога с прибыли КИК. При этом сумма налога не зависит от того, сколько КИК у физического лица.

Такая система имеет смысл для тех, кто ожидает иметь в качестве налогооблагаемой прибыли КИК более 34 млн руб.

– Какова ответственность за нарушения законодательства о КИК?

– Неуплата или неполная уплата контролирующим лицом сумм налога с прибыли в результате невключения в налоговую базу доли прибыли КИК влекут взыскание штрафа в размере 20% от суммы неуплаченного налога, но не менее 100 тыс. руб. Указанная ответственность не применяется за налоговые периоды 2015–2017 годов.

Неправомерное непредставление в установленный срок контролирующим лицом в налоговый орган уведомления о КИК за календарный год или представление уведомления о КИК, содержащего недостоверные сведения, влекут взыскание штрафа в размере 500 тыс. руб. по каждой КИК, сведения о которой не представлены либо в отношении которой представлены недостоверные сведения.

Неправомерное непредставление в установленный срок налогоплательщиком в налоговый орган уведомления об участии в иностранных организациях или представление уведомления об участии в иностранных организациях, содержащего недостоверные сведения, влекут взыскание штрафа в размере 50 тыс. руб. в отношении каждой иностранной организации, сведения о которой не представлены либо в отношении которой представлены недостоверные сведения.

За нарушение налогового законодательства физические лица могут быть привлечены к уголовной ответственности по ст. 198 Уголовного кодекса Российской Федерации за неуплату налогов в крупном

(2,7 млн) и особо крупном размерах (13,5 млн руб.)

-

Зажженный вами не погаснет свет!05.10.2018 14:45

Зажженный вами не погаснет свет!05.10.2018 14:45 Редакция01.01.2017 8:00

Редакция01.01.2017 8:00 -

Реклама и реквизиты01.01.2017 2:30

Реклама и реквизиты01.01.2017 2:30 Упрощенная бухгалтерская (финансовая) отчетность01.05.2016 17:45

Упрощенная бухгалтерская (финансовая) отчетность01.05.2016 17:45 -

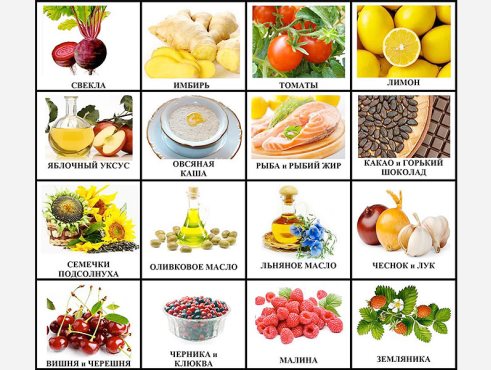

Разжижаем кровь13.06.2018 16:45

Разжижаем кровь13.06.2018 16:45 Фокус фикуса Бенджамина27.09.2024 15:25

Фокус фикуса Бенджамина27.09.2024 15:25 -

ОрджВОКУ - 100 лет!20.11.2018 12:15

ОрджВОКУ - 100 лет!20.11.2018 12:15 150-летие технологическому колледж полиграфии и дизайна, 15 октября 201830.10.2018 15:30

150-летие технологическому колледж полиграфии и дизайна, 15 октября 201830.10.2018 15:30